FAQs

«¿Por qué una fundación?»,»¿Qué quiere decir ‘sin ánimo de lucro’? «,»¿Cómo os financiáis?»,»¿Por qué no tenéis ‘publicidad’?»… Vamos a intentar responder vuestras preguntas más habituales, sobre Fundaciones en general y la nuestra en particular, desde aquí.

La definición de fundación la podemos encontrar en el artículo 2 de la Ley 50/2002, de Fundaciones que establece:

“Son fundaciones las organizaciones constituidas sin fin de lucro que, por voluntad de sus creadores, tienen afectado de modo duradero su patrimonio a la realización de fines de interés general.”.

Esto quiere decir que los fundadores ponemos nuestro patrimonio, gestión y esfuerzos al servicio de un fin en el que creemos y que es considerado por un protectorado del Gobierno de España de interés general.

Respecto a la gobernanza se establece que las fundaciones se rigen por la voluntad del fundador, por sus Estatutos y por la Ley. Nuestra actividad está sometida al control del patronato y del Protectorado, por lo que es totalmente transparente y ajustada a la Ley

Existen bastantes diferencias entre ‘Asociación’ y ‘Fundación’ que se centran en la forma y requisitos para la constitución y, sobre todo, en cuanto al funcionamiento. Muy resumido sería así:

- Si tu objetivo es conseguir unos fines comunes a todos los asociados, te aconsejamos que constituyas una Asociación.

- Pero si tu objetivo es la realización de unos fines de interés general, tal vez te debas plantear constituir una Fundación.

Si estás interesado en constituir una asociación o una fundación estaremos encantados de compartir nuestra experiencia contigo.

La mayoría de las personas y empresarios desconocen que muchas actividades que frecuentemente se constituyen como una ‘sociedad’ podrían constituirse bajo la forma jurídica de ‘Fundación’ permitiendo que empresa y fundación se ayuden a mejorar mutuamente. Lo cierto es que, la fundación, es una figura legal muy desconocida pero es ideal para modelos de negocio de interés general o con objetivo social que difícilmente encontrarían viabilidad de otro modo.

En este aspecto el artículo 8 de la Ley de Fundaciones establece:

- Podrán constituir tanto por personas físicas como personas jurídicas (públicas o privadas)

- Las personas físicas deberán tener capacidad para disponer gratuitamente, tanto “inter vivos” como “mortis causa”.

- En caso de personas jurídicas privadas de índole asociativa, requerirán acuerdo del órgano competente para poder disponer gratuitamente de sus bienes. Las de índole institucional deberán recabar el acuerdo de su órgano rector.

- Las personas jurídico-públicas tendrán capacidad para constituir fundaciones, salvo que en sus normas reguladoras establezcan lo contrario.

Si quieres que te ayudemos a constituir o informarte de la posibilidad de crear tu propia fundación estaremos encantados de ayudarte y compartir nuestra experiencia contigo.

Informativos.Net es un dominio, no una entidad jurídica, una razón social o una empresa por lo que necesitábamos dotarla de entidad para poder desarrollar todo su potencial. Y la figura jurídica que mejor se ajusta a nuestro proyecto de largo plazo, a la forma en que entendemos el periodismo y a nuestro estilo de trabajo y principios creemos que es la de Fundación.

El periodismo, como nosotros lo entendemos, no puede depender de la publicidad ni de la subvención del gobierno de turno (vía la denominada ‘publicidad institucional’)

El contenido fremium, los post pagados, las noticias patrocinadas, los publireportajes… son modelos de comunicación perfectamente lícitos. Pero empezamos a cruzar claras líneas rojas cuando se mezclan con el contenido editorial y periodístico de una forma confusa, impidiendo diferenciar el contenido pagado del informativo.

Estar sometidos a crear contenidos pensando en el algoritmo, el número de visitas o medir el éxito o calidad del contenido en función de los ‘likes’ y ‘compartidos’ no casaba con nuestros principios ni con cómo entendemos que debe ser la función del periodismo en la sociedad.

La figura de la Fundación nos permite mantener nuestra independencia y financiarnos de forma más sostenible, transparente y ética así como proteger el fondo documental que hemos acumulado durante estos años.

NO. Las fundaciones pueden tener actividad económica y cobrar por sus servicios. La diferencia entre una ‘organización sin ánimo de lucro’ y una con ‘ánimo comercial’ reside en que nosotros no podemos repartir beneficios y éstos deben reinvertirse en la fundación y sus proyectos. En cambio una empresa puede repartir beneficios entre sus socios. En resumen: tenemos una mentalidad empresarial para generar ingresos. Es evidente que para poder contribuir al interés general se ha de ser sostenible económicamente.

Seguramente, de forma puntual y no intrusiva, dentro de los denominados ‘marcos de colaboración‘ tal y como contempla la Ley. En ese aspecto seguimos la línea que iniciamos en 1999: «Informativos.Net, en su política interna, establece ciertas limitaciones respecto a anunciantes y productos: NO anuncia/colabora con empresas relacionadas con el juego online (casinos, gambling, póker…), sexo, dating, ciertos productos financieros, cryptos, Forex, etc…» lo que se ha traducido en serias dificultades para encontrar anunciantes (o planificadoras de medios) entre las marcas y productos que más presencia tienen en internet. Si una marca ‘hace match‘ con nuestra línea editorial, ética y principios estaremos encantados de colaborar juntos. Mientras tanto seguiremos autofinanciándonos, como hemos hecho desde 1999 y, ahora, a través de la Fundación Informativos.Net.

Es FALSO. Las fundaciones son estrechamente vigiladas por el «Protectorado de Fundaciones», el organismo que se encarga de su control, además de por la propia Hacienda. Para que una fundación pueda trabajar ha de ser transparente y reportar su contabilidad. Los medios han contribuido a que se desprestigie la figura por algunos casos anecdóticos de corrupción, en ocasiones hablando de fundaciones cuando no lo son, como en el caso del Instituto Nóos, que se trata de una asociación y de una SL con igual nombre. La realidad es que si una fundación trabaja de forma efectiva, relacionándose con otras entidades y con la Administración, es garantía de transparencia, pues para la gran mayoría de trámites se requiere una transparencia demostrada. De no ser así, directamente no se producen esos acuerdos y ayudas.

No. Los fines de una fundación pueden ser de lo más variado. Lo que se busca es que contribuyan al interés general y para esto pueden dedicarse a actividades como el I+D, la inversión de impacto, el cine, la música, la sanidad, cuidado de mayores, formación, etc.

La ley establece una lista de los tipos posibles de fundaciones en la que se incluyen los siguientes fines de interés general:

- Defensa de los derechos humanos.

- Víctimas del terrorismo y actos violentos.

- Asistencia social e inclusión social, cívicos, educativos, culturales, científicos, deportivos, sanitarios, laborales.

- Fortalecimiento institucional.

- Cooperación para el desarrollo.

- Promoción del voluntariado.

- Promoción de la acción social.

- Defensa del medio ambiente.

- Fomento de la economía social.

- Atención a las personas en riesgo de exclusión por razones físicas, sociales o culturales.

- Promoción de los valores constitucionales, defensa de los principios democráticos y fomento de la tolerancia.

- Desarrollo de la sociedad de la información o de investigación científica y desarrollo tecnológico

¡Ojo!: En ningún caso se puede constituir una fundación con el objeto principal de destinar sus prestaciones al fundador o a los patronos, a sus cónyuges ….

Por contextualizar los datos, de las 8.000 fundaciones inscritas en España en 2020, no llega al 8% las denominadas ‘fundaciones sociales’ destinadas a la ayuda social o cooperación con el tercer mundo. O, por ejemplo, otro dato: más de 1.000 fundaciones se dedican al deporte (y una buena parte han sido constituidas por empresas)

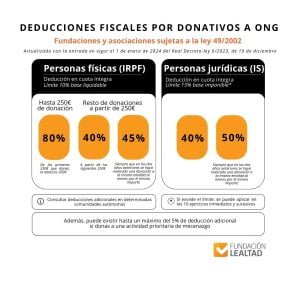

En España (menos en País Vasco y Navarra), los primeros 250 € que dones a organizaciones de interés general acogidas a la ley 49/2002 reciben una deducción del 80% en la declaración de la Renta. Y lo que exceda de 250 € se deduce el 40%. Esto significa que hacernos una aportación de 250€ realmente te cuesta 50€ porque el resto, 200€, los puedes recuperar vía desgravación de tu declaración de Hacienda.

En España (menos en País Vasco y Navarra), los primeros 250 € que dones a organizaciones de interés general acogidas a la ley 49/2002 reciben una deducción del 80% en la declaración de la Renta. Y lo que exceda de 250 € se deduce el 40%. Esto significa que hacernos una aportación de 250€ realmente te cuesta 50€ porque el resto, 200€, los puedes recuperar vía desgravación de tu declaración de Hacienda.

Las EMPRESAS tienen derecho a deducción del 40% (50% a partir del tercer año de colaboración) excepto País Vasco y Navarra, donde la deducción es del 20 y el 25% respectivamente

Si tributas fuera de España, ten en cuenta que en tu país puede que las donaciones hechas a entidades ubicadas en otros países no sean elegibles para las deducciones fiscales. En tu caso, te recomendamos buscar asesoramiento fiscal local para tu situación concreta.

Íbamos a crear un gráfico con un resumen de las deducciones fiscales pero difícilmente podremos superar el que ha hecho la «Fundación Lealtad» así que se lo hemos pedido prestado 🙂

De cualquier forma, también hemos creado una calculadora fiscal para que puedas calcular la devolución de tus aportaciones y que puedes encontrar más abajo.

La cantidad donada por las personas jurídicas o empresas tiene una deducción en la cuota del Impuesto de Sociedades del 40%. La deducción tiene un límite del 15% de la base imponible del periodo impositivo. Las cantidades que excedan de este límite se podrán aplicar en los periodos impositivos que concluyan en los diez años inmediatos y sucesivos.

Un ejemplo:

Base imponible: 2.000.000 euros

Importe máximo de la deducción del donativo (15% BI): 300.000 euros

Deducción por donativos generada= 300.000 x 40% = 120.000 euros

Y tendría para poder aplicarlo los próximos 10 años consecutivos.

La contribución de los particulares a los fines de interés general se reconoce en la Ley 49/2002 de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, ha sido reformada desde enero de 2024.

- Donativos y donaciones dinerarios, de bienes o de derechos.

- Las prestaciones de servicios y las ayudas en especie

- La cesión de uso de bienes muebles e inmuebles.

- Cuotas de afiliación a asociaciones que no se correspondan con el derecho a percibir una prestación presente o futura.

- La constitución de un derecho real de usufructo sobre bienes, derechos o valores, realizada sin contraprestación.

♥ LOS VOLUNTARIOS EN LA FUNDACIÓN INFORMATIVOS.NET♥

Poder contar con voluntarios es una de las grandes ventajas de las fundaciones y que pueden marcar la diferencia entre el éxito o el fracaso del proyecto sobre todo en los inicios cuando una fundación empieza a trabajar y aún no cuenta con los recursos necesarios para poder contratar.

La ley contempla la posibilidad de que los voluntarios colaboren con la fundación, como su nombre indica, por altruismo y sin recibir una remuneración a cambio. Los voluntarios pueden ayudar a despegar el proyecto. Pero ¡ojo! El concepto de voluntario está acotado por la ley, no hay que confundir entre voluntario y empleado.

A un voluntario no se le puede pagar, ni dar incentivos para que haga más horas, se implique más o menos, etc. Ahí estaríamos hablando de empleo. (+info) Es frecuente que las fundaciones, agradecidas por las aportaciones de los voluntarios, gratifiquen su dedicación, aunque sea modestamente, pero estarían incurriendo en una infracción.

Así que los puntos clave a tener en cuenta para distinguir entre voluntario y empleado son:

- El número de horas. El voluntariado se contempla como una actividad de tiempo libre, compatible con el trabajo, por lo que cuando hablamos de una dedicación de muchas horas estaríamos entrando en el terreno laboral, dado que se trataría de la actividad principal del voluntario.

- El horario. El voluntario no debería de estar sujeto a un horario estricto, como sí lo están los empleados. Su contribución se entiende altruista y no debería de condicionar ni desestabilizar otros aspectos de su vida, como interferir en su horario laboral. No obstante, se entiende que las actividades fundacionales también están marcadas por el horario, por lo que este requisito solo podría ser un problema en situaciones muy invasivas.

- La compensación de gastos. Como hemos comentado, un voluntario no puede cobrar por su trabajo pero sí que puede ‘no perder dinero’ por colaborar con una fundación, por lo que lo que sí que está contemplado es abonar a los voluntarios los gastos en los que incurran, como podría ser el transporte sin que tenga la consideración de remuneración.

Una vez aclarada la figura del voluntario si estás interesado en colaborar con nuestra fundación estos son algunas de las posiciones que necesitamos cubrir:

- Asesoría legal (copyright, plagio, propiedad intelectual…)

- Asesoría fiscal

- Programación (mySQL)

- SEO, SEM, posicionamiento web, etc.

- Periodistas

- Diseñadores

- Infografistas

- y cualquier tipo de voluntariado que creas que puede aportar a la consecución de los fines de la fundación y, por su puesto, a tí a nivel personal y profesional. Nuestro principal patrimonio son las personas.

Si la pregunta se refiere a si hay un límite para hacer una donación es que no. Lo que hay es un límite desgravable del importe de las donaciones la respuesta es ‘Sí’

Realmente puede donarse cualquier tipo de cantidad pero hay unos límites para la cifra desgravable y estos dependen de si somos un particular o una empresa.

Particulares: 10% base imponible

Empresas: 15% base imponible

Esto quiere decir que, si por ejemplo, la base imponible de una empresa es de 300.000€ podemos donar 50.000€ pero solo sería desgravable el 15% de los 300.000€ (45.000€) el resto (5.000€) no desgravarían.

En tu declaración del IRPF (Impuesto sobre la Renta de las Personas Físicas), puedes desgravar un 80 % de los primeros 250 € donados a entidades como la nuestra y un 40 % de los importes adicionales. Es decir que la deducción del 80 % se aplica una única vez a los primeros 250 € donados cada año (no se repite por cada entidad con la que colaboras).

Por ejemplo si donas a:

Fundación A: 100€

ONG B: 150€

Entidad C: 200€

En total has donado 450€ por lo que el 80% se aplica a los primeros 250€ totales y, el resto, 200€, pasa a desgravar el 40%

Tus aportaciones desgravan en tu declaración de impuestos:

Hemos creado una calculadora para que puedas saber exactamente a cuánto asciende el importe que te puedes deducir de tu donación. Sólo has de poner el importe que vas a donar.

· Esta deducción está calculada para personas físicas. Tiene un límite de base liquidable del 10%.

· No aplica a País Vasco y Navarra, donde la deducción es del 20% y el 25% del importe de la donación.

· Si has donado en los 2 años anteriores a la misma organización, la cantidad de desgravación puede ser mayor.

PERSONAS FÍSICAS:

• Hasta 250€: Te puedes desgravar el 80% de todas tus donaciones.

• Más de 250€: De los primeros 250 € deduces el 80%. Del resto puedes deducirte el 40%.

Si has donado en los dos ejercicios anteriores una cantidad igual o superior al año anterior el porcentaje aumenta hasta el 50%

EMPRESAS:

En caso de que seas una empresa, el importe de desgravación es del 40%. Si has donado en los dos ejercicios anteriores la cantidad asciende al 50%.

Recuerda: excepto País Vasco y Navarra, donde la deducción es del 20 y el 25% respectivamente

Como la deducción en cuota proporciona una mejor fiscalidad que si los donativos se consideraran gasto deducible, se establece en la base de deducción de los donativos el límite del 15% de la base imponible del ejercicio. Las cantidades que excedan este límite se podrán aplicar en los 10 años siguientes.

«A lo mejor el problema es que hay muchos influencers y pocos referentes»

¡Todo son ventajas!

Donar a una entidad de interés general como nuestra fundación es muy ventajoso desde el punto de vista fiscal para nuestros benefactores ya que, además de ayudarnos a realizar nuestro trabajo, les permite recuperar* el 80% de sus aportaciones -hasta donaciones de 250€- a través de su declaración de impuestos.

*Una aportación anual de 250€ supone en realidad 50€ ya que el 80% (200€) se recupera a través de la declaración de renta.

Los importes superiores desgravan hasta un 40% según comunidad autónoma.

Esta deducción está calculada para personas físicas. Tiene un límite de base liquidable del 15%.

No aplica a País Vasco y Navarra, donde la deducción es del 20% y el 25% del importe de la donación.

Si has donado en los 2 años anteriores a la misma organización, la cantidad de desgravación puede ser mayor.

Para las empresas el importe de las desgravación es del 40% del total (50% si has donado en los dos ejercicios anteriores)

PERSONAS FÍSICAS:

• Hasta 250€: Te puedes desgravar el 80% de todas tus donaciones.

• Más de 250€: De los primeros 250 € deduces el 80%. Del resto puedes deducirte el 40%.

Si has donado en los dos ejercicios anteriores una cantidad igual o superior al año anterior el porcentaje aumenta hasta el 50%

EMPRESAS:

En caso de que seas una empresa, el importe de desgravación es del 40%.

Si has donado en los dos ejercicios anteriores la cantidad asciende al 50%.

Como la deducción en cuota proporciona una mejor fiscalidad que si los donativos se consideraran gasto deducible, se establece en la base de deducción de los donativos el límite del 15% de la base imponible del ejercicio. Las cantidades que excedan este límite se podrán aplicar en los 10 años siguientes.

(*) Esta deducción está calculada para personas físicas. Tiene un límite de base liquidable del 10%.

No aplica a País Vasco y Navarra, donde la deducción es del 20% y el 25% del importe de la donación.

Si has donado en los 2 años anteriores a la misma organización, la cantidad de desgravación puede ser mayor.

Para las empresas el importe de las desgravación es del 40% del total (50% si has donado en los dos ejercicios anteriores)

PERSONAS FÍSICAS:

• Hasta 250€: Te puedes desgravar el 80% de todas tus donaciones.

• Tiene un límite de base liquidable del 10%

• Más de 250€: De los primeros 250 € deduces el 80%. Del resto puedes deducirte el 40%. Si has donado en los dos ejercicios anteriores una cantidad igual o superior al año anterior el porcentaje aumenta hasta el 50%

EMPRESAS:

En caso de que seas una empresa, el importe de desgravación es del 40%.

Si has donado en los dos ejercicios anteriores la cantidad asciende al 50%.

Como la deducción en cuota proporciona una mejor fiscalidad que si los donativos se consideraran gasto deducible, se establece en la base de deducción de los donativos el límite del 15% de la base imponible del ejercicio. Las cantidades que excedan este límite se podrán aplicar en los 10 años siguientes.